热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

油脂油料:豆系压力仍大 葵花籽损产忧虑升温

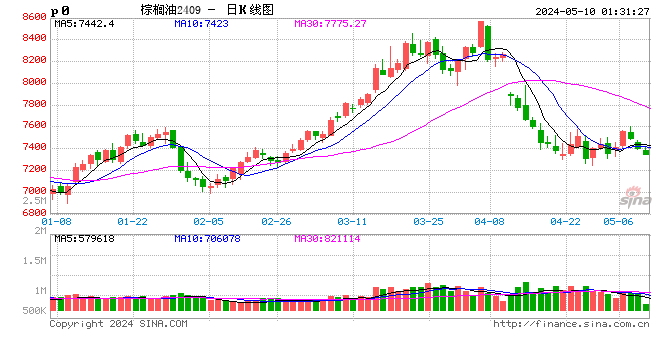

1、 7月国内外油脂油料市场重心下移,美豆、国内蛋白粕跌幅居前,马棕油、加菜籽和国内油脂相对抗跌。

2、7-8月是传统天气炒作窗口,目前看,乌克兰葵花籽产区、俄罗斯葵花籽产区、加拿大油菜籽产区等均经历高温干燥天气,存在损产担忧。美豆产区天气适宜,丰产预期强。天气预报看,8月美豆产区偏有利,葵花籽产区待观察。所以,葵花籽损产担忧大于油菜籽大于大豆。棕榈油进入季节性丰产周期,马棕产量非常亮眼,7月1-25日环比增幅15%,与之相比,印尼产量增产或不顺利。在新作产量逐渐明朗的同时,市场也在关注旧作销售情况,毕竟美豆、加菜籽、南美大豆等库存均处于高位。美豆价格已经比巴西便宜,新作出口连续三周放量,但缺乏中国身影,出口改善有限。加菜籽出口依然偏慢,库存待消化。巴西大豆对中国出口继续,国内压榨处于高位,库存压力有望继续下降。国际豆棕价差缩小,但在欧盟、中国等大举采购下,马棕油出口依然同比增长,库存预计下降。考虑到主要油料9月将进入收割期,若天气无新题材,市场将再次聚焦新作销售和库存消化问题。对于我国来说,9月前油脂油料均供应充足,需求端心态差异。饲料企业对豆粕采购意愿低迷,豆粕基差迟迟不回归。豆油挤占棕榈油和菜籽油需求,消费走货尚可,因此油厂挺油为主。所以,单边方面,美豆、国内豆粕预计延续底部震荡趋势。菜籽系近端宽松远期存在紧张,随着9月合约进入交割月前月,现实压力更大,压制近端价格。棕榈油产地挺价,国内库存压力低,供应端支撑豆棕倒挂扩大,但需求端接受差,推动价差回归。另外,买油卖粕套利可以继续参与。

鸡蛋:供给逐渐增加,鸡蛋期货近强远弱

1、7月,鸡蛋期货价格反弹后回调。月初,在鸡蛋现货价格延续走强,以及市场乐观情绪的支撑作用下,鸡蛋主力2409合约延续此前上行趋势。在创出年内新高4149元/500千克后,高位回调。截至7月26日收盘,鸡蛋主力2409合约月累计收跌2.56%。从合约间价格表现来看,远月合约在供给增加的预期作用下,表现弱于近月合约。

2、本月,鸡蛋现货价格延续涨至年内高点后,终端需求受到抑制,蛋价高位回落。截至7月26日,卓创统计鸡蛋均价4.16元/斤,较上月涨0.21元/斤,较高点跌0.52元/斤。终端需求提振,月初,鸡蛋现货价格延续上涨,7月13日,鸡蛋现货价格达到高点4.68元/斤。随着蛋价涨至高位区间,终端需求受到抑制,现货价格高位回调。

3、养殖利润较为可观,因此老鸡淘汰意愿弱,补栏积极性高。根据历史补栏数据,未来在产蛋鸡存栏大概率延续增加,且鸡龄结构逐渐年轻化,产蛋率提升,供给增加预期不变。三季度前,鸡蛋现货价格将受到旺季需求提振,震荡偏强。但在三季度旺季需求结束、需求回归后,蛋价大概率回调。建议短期日内交易,中长期等待远月逢高做空机会。目前对于未来蛋价而言,饲料端价格变化对蛋价影响存在较大不确定性,关注未来饲料成本变化对鸡蛋价格的影响。

玉米:CBOT美麦、玉米联动下行,国内跌至区间下沿

外盘:7月,美麦、玉米反弹预阻,期价承压下行,价格区间整体下移。7月USDA报告上调美国及全球小麦期末库存预估,报告后美麦下跌。报告预期美麦的期末库存从6月的7.58亿蒲上调至8.56亿蒲,高于分析师预期的7.88亿蒲。全球小麦期末库存从6月的2.527亿吨上调至2.5724亿吨,高于分析师预期的2.5219亿吨。在7月报告中,USDA下调美国及全球玉米期末库存预估。报告预计23/24年度玉米期末库存为18.77亿蒲,低于6月预估,低于分析师预期的20.49亿蒲。农业部预计玉米产量151亿蒲,高于分析师预期的150.63亿蒲。报告利多,美玉米上涨。但是,在7月剩余时间内,天气利于收割及作物生长,小麦、玉米再度联动下行。

国内:7月,受期货下跌拖累,玉米现货市场报价偏弱运行。东北深加工企业压价收购意愿较强,多执行合同订单,门前收购价格陆续下调。华北地区虽然本周降雨较多,但对玉米购销影响不大,目前市场各方对后市看涨预期较弱,贸易商出货积极性尚可,在企业库存维持相对高位的情况,下游企业采购压力不大,价格整体稳中偏弱运行。销区玉米市场受期货下跌影响,华东及华南港口贸易企业报价纷纷出现下调,饲料企业库存充足,随用随采为主。西南内陆地区主要以价格更有优势的新疆粮为主,新疆粮源结转数量较大,贸易商出货增加,价格大幅下调。

期货:7月初,玉米主力合约在2500-2520元/吨的价格区间遇阻回落,期价承压下行,市场情绪由多转空。7月中旬,玉米2409合约经过短暂的反弹,其后价格在2400-2410元/吨的整数关口再度遇阻回落,期价加速下行。截至本周,玉米主力合约跌至2330元/吨的价格低位,较6月末价格高点累计下跌近200元/吨,期价重回2320-2520元/吨的波动区间。整体来看,7月豆粕、玉米联动下行,玉米主力合约跌至年初价格低点,技术反弹预期增加。后市,关注8月天气炒作能否对玉米及谷物市场带来价格支撑。

生猪:猪价上涨近强远弱,9-1正套预期持续

1、7月,生猪现货价格延续上涨。数据显示,7月25日,全国生猪均价19.24元/公斤,较上月涨1.62元/公斤,基准交割地河南均价19元/公斤,较上月涨1.4元/公斤。在供给端的支撑作用下,本月,生猪现货价格延续走强。7月中下旬,受天气因素影响,跨省调运难度增加,猪源流通不畅,部分南方销区货源有限,支撑猪价继续走强。

2、根据生长周期规律,目前补栏将错过年底需求旺季。另外,随着仔猪价格上涨,补栏成本增加,仔猪补栏意愿下降,7月,仔猪价格延续下行趋势。7月25日,仔猪均价513元/头,较上月跌113元/头。

3、农业农村部存栏数据显示,6月,我国能繁母猪存栏4038万头,环比增加1.1%,同比减少6%。二季度末,生猪存栏41533万头,较一季度末增加1.7%。年初,生猪产能总体呈下降趋势,且逐渐接近正常保有量,过剩产能淘汰较为有效。5、6月,能繁母猪存栏延续环比小幅增加,生猪存栏量亦出现提升。

4、6月,卓创样本点统计样本企业后备母猪销售23600头,环比增加3.96%;能繁母猪淘汰131515头,环比减少0.88%。从卓创样本点统计的数据来看,能繁母猪销售量环比增加、淘汰量下降,说明样本点单月产能增加。

5、国家统计局公布数据显示,2024年二季度,生猪出栏16940万头,较去年同期减少4.01%。从官方公布的出栏数据来看,上半年,生猪出栏下降,供给利多,这是猪价走强的主要因素。

6、海关总署数据显示,6月,猪肉进口9万吨,环比增加、同比下降30%。猪肉进口量已降至正常水平,对市场供给影响相对较小。

7、目前,生猪加权持仓16.2万手,在本轮的猪价反弹过程中,生猪加权合约持仓基本维持在17万手附近水平,说明在近期猪价恢复上涨的行情中,多空参与均更为谨慎。整体来看,供给下降、下半年终端需求好转都对未来猪价形成利多,行业普遍对下半年猪价持乐观预期,主力合约延续小幅反弹。7月24日,生猪主力2409合约突破创新高,其后在周边商品下跌拖累下,9月合约冲高回落,价格连续两个交易日收阴,市场中担忧情绪升温,短多离场加剧猪价调整。套利方面,近强远弱,生猪7-9、9-1价差扩大,在现货猪价上行预期持续的情况下,预计9-1价差还将继续扩大。

新浪合作平台光大期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民 股票配资哪家比较好